你的位置:国内配资平台排行_正规的配资网站十大排名_十大正规股票配资软件 > 十大正规股票配资软件 > 股票杠杆原理 板块分析: 全国股民喜迎涨价, 会涨出哪些机会?

发布日期:2024-09-14 23:19 点击次数:205

估计2021财年电商GMV达8万亿元人民币,增22%,虽然佣金率增长压力较大股票杠杆原理,但是通过多样化的变现途径,预计阿里核心电商变现率将稳步提升至3.8%(2020财年3.74%),其中推荐流广告及直播电商变现收入占比约为15%。

当下的中国宏观经济管理者、微观企业的经营者以及广大投资者,从来没有如此急切地盼望美国物价下跌,更是从来没有如此一致得盼望着国内物价上涨。

道理很简单,在大多数行业都饱受产能过程煎熬情况下,涨价无疑是改变行业经营环境的最大变量,也是产能出清的最明确信号!

现实虽然不是很丰满,但至少让他们看到了失望。7月份美国主要物价指数纷纷创今年来新低,中国的物价指数则在低位回暖,创近五个月的最大涨幅!

进入8月,广大人民群众更是不断喜迎许多行业向上调价的消息,尤其是“蔬菜价达近10年同期最高“消息更是让大家奔走相告,也进一步确立了物价形势进一步好转的趋势,并更加确立了A股向上反转的态势。

A股在经历一个黑色星期一与七天的低位小箱体盘整后,也果然在周四五突然拔地而起,量价齐升,显然与这些利好消息有着重要关联。

本期,就首先从有涨价题材的行业说起。

一、买猪肉,猪药还是猪饲料?

股市里找不到明确的蔬菜板块,但猪肉板块边界分明,且近几年猪肉涨幅仅次于蔬菜!

上月猪肉批发价3年来首次回到25元/公斤以上,本月又突破26,最近一周更是站上27!8月16日,全国猪肉平均批发价27.38元,比一周前上涨4.5%,较年初更是涨了逾40%!

但本周猪肉板块却在大盘上涨的情况下逆势跌,跌幅超过3%!

是之前上涨太多?猪肉板块上周也是下跌的,五月中旬跟随大盘下跌以来,猪肉股从未出现过周线两阳,目前股价依然低于四月中旬的低点,全年下跌近两成(同期肉价上涨超4成!)

是涨价难以持续?这次能繁母猪的去产能很慢但也更充分,意味着这次猪肉供应端反弹起码得等一年半,也就是涨价周期起码一年半!

是价格涨了,但成本也涨了?今年以来进口大豆玉米持续下跌,带动猪饲料价格同比下降13.5%!

此外,也没有找到其它实质性利空。而随着全国转凉,学校临近开学备货、双节、腊肉季也已不远猪肉消费重新进入旺季,蔬菜、鸡蛋的持续上涨也有利于刺激消费替代。

所以技术上,基本面都没有看空理由。近期走势不佳的唯一因素,只能是这些利好因素和基于这些利好而看多的观点太多,所以主力干脆反其道而行之强行打压!

所以,这个板块不仅涨出了机会,也跌出了机会!判断未来两个月会收复7月的高点,龙头猪有望回到5月高点附近。

肉价大涨,而饲料主要成本——玉米大豆下跌,是否可以带动饲料板块?从目前情况看,饲料价格依然在下跌,看不出明显反弹的信号;从逻辑上,饲料产能扩张比生猪要容易的多;从走势看,基本跟随猪肉板块。

既然股价只能跟随,而基本面却未必能跟随,那还不如选猪肉股。

相对而言,主要为养猪服务的动物保健板块机会应该更大。这个板块技术含量和监管环境比饲料高得多,因产能扩张难度也就大得多,目前估值比猪肉还略低,而且下跌已4年,调整很充分。这个可以高度关注,预计机会不亚于猪肉。祝大家瑞光普照!

说完吃的肉及其相关板块,下面说说喝的酒和饮料板块(续)。

二,喝白酒,啤酒还是牛奶?

白酒最近也提价了,本周白酒板块却也逆势下跌了。当然,在之前白酒提价时,我就没怎么看好,说这个板块只有防御价值。

结果,上周A股大跌,白酒板块逆势上涨,当然,既然是防御,涨得也就不多,本周就又立马下来了。

下来之后,估值再次跌破20倍,动态约17倍,都低于过去10年的平均值22倍。但过去10年,白酒增长性一直在15%以上,作为几百年技术无本质变化的传统行业,居然成为赛道股代表,这本就很怪。如今高成长已结束,今年开始进入5-10%的温和成长阶段,这肯定无法长期支撑15倍以上估值。

也就是,该板块长线起码还有两成的调整空间!

而且这个温和增长也难持续。调查显示,白酒主要饮用人口的30~60岁男性,自22年就开始下降,人均饮用量也开始下降,未来两年白酒消费量预计将下降13%。

虽然很多头部企业都宣传继续扩产能,但我知道,贵州某龙头酒企,上半年基酒产量已降至不足4万吨(去年同期为4.2万吨)。基酒产量下降,还扩产能,靠注水吗?

不过,主要白酒企业的业绩肯定没注水,因为分红率都在不断提高。贵州那个最近承诺未来三年分红率不低于75%。这也给了很多分析师继续唱多的理由:在低利率时代,白酒龙头3%左右的股息,对长期投资者有足够吸引力!

但这么高的分红率,说明企业自己都明白高成长停止了!没成长性,3%的股息率最多只能下跌空间有限,绝不是能涨的理由。

不能涨,买它干啥?

白酒不建议买,那啤酒呢?更不建议!

技术上,白酒走势只是看不出能大涨,啤酒在7月中旬和8月上旬两波放量顶,明显利用暑期旺季和奥运题材做双顶出货了!

从周期看,白酒即将进入旺季,啤酒则旺季刚过去!

另外,白酒还有涨价概念,啥时听说过啤酒涨价?因为,啤酒比白酒更缺乏品牌粘性,产能扩张却更容易。

乳业也基本无涨价可能,但最近原奶价的下跌,从成本角度提供了炒作理由。这是奥运开幕那个周末,我提示乳业有短线机会的原因之一,另一原因是超跌反弹。

但此后持续两周的反弹,已消化这两个利好。所以奥运闭幕前倒数第二个交易日开始的调整,属于中线级别!

另外,原奶价已连跌27个月,今年5月开始奶利润总体首次为负,亏损面超80%,因此很快也会开始去产能,继续下跌空间和时间都有限。乳业发达国家的产业链价值分配基本是:原奶、包装、加工、销售环各占4分之一,我国原奶只占价值的10%,其它环节占比太高是乳业价格高出人家几倍的根本原因,也意味着原奶再降价,对乳业业绩提升也有限。

三、金银铜铝煤油,哪个已涨出了机会?

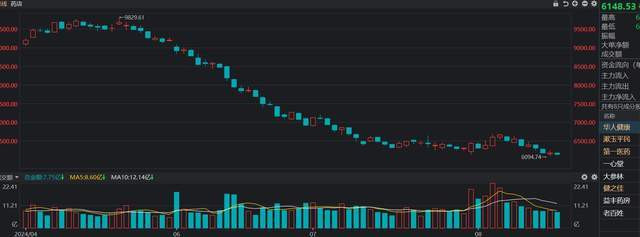

相比起猪肉、白酒的商品涨而股价跌,贵金属的背离有过而无不及。金价连创下历史新高,贵金属板块却创五周以来新低,大盘连续反弹的周四五,贵金属指数反而连两连阴!非要给理由,就是估值太高!而4月和5月份的放量双底,主力出货非常明确!

再联想到央行已连续三月停止购金,这个板块继续建议不碰!要是不甘心,那就买估值相对低的金店,并且只限于B股!

相对而言,有色的估值低的多,股息率已超过白酒,估值却只有其一半,股价则普遍跌回一二月黄金坑的坑口。尤其是在断崖下跌后,最近两周明显走出缩量平台,且阴线普遍放量,筑底特征明显。

而在股价持续低迷时,最近有色价格却持续上涨,其中铝在全球股灾的8月5日完成第二底,铜也在这天完成中线底,进入新一轮上升行情。目前A股对此还没反应,相信未来两周必然会纠枉过正!

相对而言,铝的底部形态更完美,而且今年降水充沛,廉价水电超预期发电,明显利好铝行业,而且铝的估值比铜更低。

煤炭的估值虽更低,动态却明显更不看好。电力需求继续增长而煤炭需求继续下跌的趋势绝不会逆转,而无论什么心态的电力增长,都离不开有色,却都会继续对煤炭需求形成挤压。即便是中线(大盘上3100-3200),煤炭的也最多就5-7%的机会。

至于石油,七月下半月开始走出连续放量下跌,在上上周一全球股灾日顺势完成最后一砸,开始持续缓缓上涨,不仅一直缩量,而且涨幅弱于油价涨幅,显然没涨完,短线起码还有5%的空间。国家队已重新上岗,标的除了几大行,就是几桶油!

说完以上这些近期涨价明显的行业,后面再说说量增明显的行业。(续)

四,芯片量变换质变,航空时间换空间

从行业量增的角度,作为成长性板块代表的半导体最明显。6月,全球半导体销售同比增长18.3%,环比增长1.7%。其中美洲市场增幅最大,达42.8%,中国大陆增加21.6%,欧、日则分别下降11.2%、5%。

一叶知秋,何况是整个森林!可见这场ai带动的产业革命,美国再次成为领军者和最大赢家,主要跟随者和应用市场的中国再次成为第二大赢家,欧日再次失意。

这也再次证明,最近美国高科技巨头的中报普遍不佳,只是财务和服务业务的问题,不代表行业发展停滞,尤其是对半导体产品需求继续狂增。这好比互联网发展初期,几大巨头统统亏损,但丝毫不影响对服务器和笔记本、网线、数据线需求的暴增!

七月,全球半导体需求增势不减,销售额环比又增长2.3%,连续第五个月增加!

半导体行业的基本面并无问题,绝非所谓的弱复苏。但技术上,6月20日,7月20日和8月1日三次做出放量顶,明显有大资金借助行业利好出货,短线压力很大。就如2月底到3月底那个斜箱体,后来用了近3个月才突破,而且还借助行业重大利好和大盘新高。

不过这轮美国高科技巨头的业绩雷和由此带动全球科技股大跌,明显加速了调整过程和对头部的消化。这次消化和突破头部应该不需那么长,估计一个半月到两月就够(底部震荡已有半月)。

航空是另一个典型的数量增长而价格稳定的行业。暑期主要航空公司的客流都已恢复到历史最高,虽然价格依然滞涨,但人民币升值和油价下跌等于票价被上涨。

这些利好刺激航空连涨两周后,最近两周又迅速将之前涨幅基本跌完。这种A字走势,一般为诱多,而二三四五月该板块已完成一轮中线行情,虽然七月底完成中线探底,但受刚才提到的两大利好和暑期消费刺激,底部还没充分震荡就再次快涨,因此短线这个板块还需重新筑底。

估计和前面提到猪肉,半导体类似,这次航空也需一两月完成筑底和突破(也正是基于这些主力板块中线继续看多,但短期需筑底和消化头部,我才预测下周收复2900后,需几周才能回到3000,然后再去3100,3200)。

五、基本面没把握,就看盘感!

比起航空,高速公路属于更典型甚至绝对的量增价稳行业,其价格属政策性刚性!出行人数不断创新高,民航客仅回到高峰,两大因素就是自驾游的分流和高铁。

高速公路是21年初大盘见顶以来,仅有的三个翻倍板块之一(另两个是银行和煤炭)。但现在其估值只有10倍出头,在可见的岁月里,其业绩增长还是必然趋势。

技术上看,5月中上旬的放量滞涨和8月初天量假突破,已形成双底,主力已出货。但基本面依然支撑,所以预计未来一两月以横盘震荡为主,机会和风险都不大。

医药属需求于更为刚性的行业。该板块被我看空3年后,从上月初开始再度整体看好,尤其是龙头企业和创新药。但上周创新药完成了明显的三浪上涨,且出现阶段性天量+触及筹码区。不到10%的成长性和20倍出头的估值,并无投资优势。

估计该板块至少需震荡两周(比前面提到的半导体,高速,猪肉等要快一些)。之前多次强调已见顶的原料药,头部压制时间更长;血液药继续看好,很快就继续向上突破!

至于之前强调超跌最严重、可关注的药店,8月初的那波反弹放量过于异常,因此依然没到抄底时,远远没到!

国有大行本周再创新高,我在周一判断的国家队从周二将再次上岗的判断已完全验证!按照“慢牛中突破阶段性前高都会形成阶段性头部”及国家队一般持续操作周期为3-4天的规律,下周上半周大行会暂时休整;形成收敛三角的城商行补涨一波后,也会暂时调整。

但中长线,估值还没到极限(7倍),且依然没出持续放量大涨的大顶特征的大小行都继续看多!

估值和银行一样低的中字头基建,虽然基本面预期还不明朗,但走势却继续看好。理由之前说过,其实不充分,但对于短中线,盘感有时比逻辑更重要,也更敏感!

这个逻辑和观点也适用于另一低估值权重板块——保险,只不过保险可能要多震荡蓄势几天。

另一个中字头板块——运营商,估值偏高且近期反弹太快已接近压力位,短中线都建议谨慎。

同样谨慎的是长期上涨估值也已偏高,而最近一个多月明显利用利好出货的电力和船舶。

券商虽然长期下跌,但估值依然偏高,技术上也反弹到位,盘感上一样不支持,但支持地产博短线。

更多板块在完成重估后,更需要重视个股选择,比如白色家电股票杠杆原理,起码还有个股可以美美吃一顿。

Powered by 国内配资平台排行_正规的配资网站十大排名_十大正规股票配资软件 @2013-2022 RSS地图 HTML地图